Comment sont taxés les droits d’entrée perçus lors des manifestations organisées au sein de l’Union européenne ? Quelles sont les règles TVA applicables ? Faut-il nommer un représentant fiscal pour assurer votre conformité TVA?

Le résumé de l’expert

La règle est ici que la TVA est due au lieu de la manifestation.

L’organisateur devra donc appliquer le taux de TVA en vigueur au sein de l’Etat concerné sur les droits d’entrée qu’il perçoit, et s’immatriculer à la TVA afin de déclarer et payer cette TVA au sein de cet Etat.

Opérations assimilées

La règle exposée ci-dessus est valable pour la TVA liée à la billetterie, aux droits d’accès, et aux frais d’inscription sur tous les types de manifestations :

- TVA sur les spectacles, concerts, pièces de théâtre, expositions, cirques – et toutes manifestations culturelles, artistiques, de divertissement.

- TVA liée aux congrès, conférences, séminaires.

- TVA sur les manifestations sportives (compétitions, matches),

- TVA sur les prestations de formations ouvertes à plusieurs clients.

- TVA et billetterie / droits d’entrée / droits d’accès.

Exemples d’obligations TVA liées à la billetterie

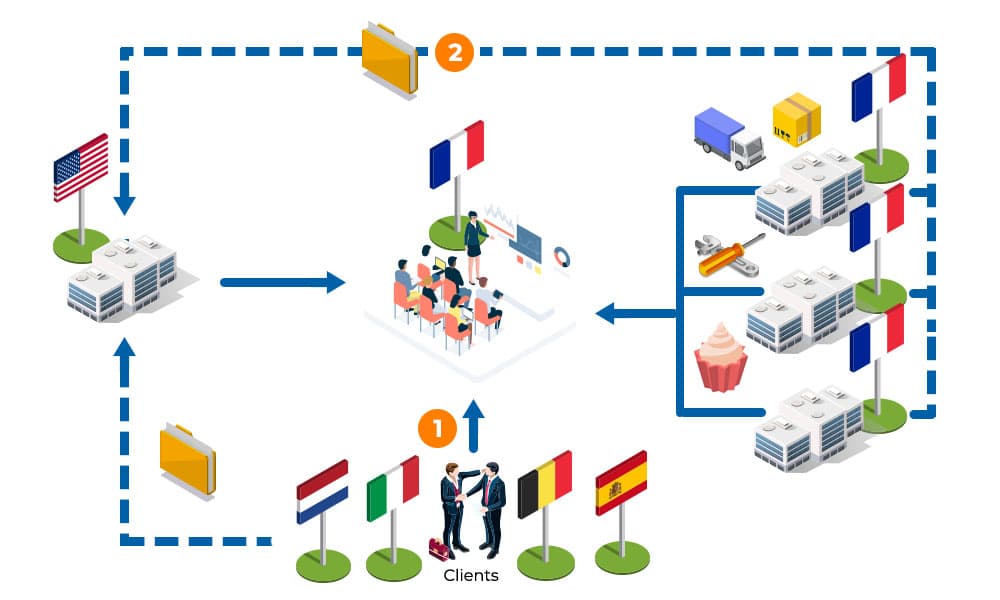

Vous êtes un organisateur de congrès scientifique américain et organisez un congrès en France. Vos clients sont des sociétés pharmaceutiques établies dans le monde entier.

![]()

Perception de droits d’entrée (en France)

Vos allez facturer des droits d’entrée à vos clients afin qu’ils puissent accéder à la manifestation et assister aux différentes conférences animées par des scientifiques.

Vous êtes tenus ici de vous identifier à la TVA en France.

Vous devez, en effet, payer une TVA en France sur ces droits d’entrée, que vous encaissiez directement les montants ou que vous fassiez appel à un prestataire spécialisé (PCO ou « Professional Congress Organizer »).

![]()

Achats domestiques (en France)

Si vous n’avez pas fait appel à un PCO (« Professional Congress Organizer), vous effectuerez vraisemblablement différents achats de produits et services (location d’un palais des congrès, location de salles de conférences, restauration, hôtel, bus, etc.). Ces achats sont soumis à la TVA française. La TVA que vous aurez supportée sur vos achats pourra être déduite sur les déclarations de TVA que vous déposerez en France.

Ces exemples sont destinés à expliciter les mécanismes TVA et à vous expliquer vos obligations. Il convient de confirmer ces règles pour vos flux particuliers selon la loi, la doctrine et la pratique de chaque Etat-membre de l’Union européenne. Contactez-nous !

Pourquoi faire appel à un

représentant fiscal ?

Un mandataire ou un représentant fiscal pourra vous assister dans l’étude précise des règles locales et prendre en charge votre identification TVA et la gestion de vos obligations dans le pays dans lequel vous réalisez votre manifestation.

Une solution simple, fiable et efficace pour toutes vos obligations TVA dans tous les pays de l’Union européenne et certains pays tiers

Exposez-nous votre situation, et nous vous aiderons à déterminer le dispositif permettant de gérer au mieux vos obligations

Références réglementaires européennes

Le lieu des prestations de services consistant à donner accès à des manifestations culturelles, artistiques, sportives, scientifiques, éducatives, de divertissement ou similaires, telles que les foires et les expositions, ainsi que des prestations de services accessoires à cet accès, fournies à un assujetti, est l’endroit où ces manifestations ont effectivement lieu.

Source : Article 53 de la Directive 2006/112/CE

« 1. Les États membres prennent les mesures nécessaires pour que soient identifiées par un numéro individuel les personnes suivantes:

a) tout assujetti, à l’exception de ceux visés à l’article 9, paragraphe 2, qui effectue sur leur territoire respectif des livraisons de biens ou des prestations de services lui ouvrant droit à déduction, autres que des livraisons de biens ou des prestations de services pour lesquelles la TVA est due uniquement par le preneur ou le destinataire conformément aux articles 194 à 197 et à l’article 199;

b) tout assujetti, ou personne morale non assujettie, qui effectue des acquisitions intracommunautaires de biens soumises à la TVA conformément à l’article 2, paragraphe 1, point b), ou qui a exercé l’option prévue à l’article 3, paragraphe 3, de soumettre à la TVA ses acquisitions intracommunautaires;

c) tout assujetti qui effectue sur leur territoire respectif des acquisitions intracommunautaires de biens pour les besoins de ses opérations qui relèvent des activités visées à l’article 9, paragraphe 1, deuxième alinéa, et qu’il effectue en dehors de ce territoire;

d) tout assujetti qui reçoit, sur leur territoire respectif, des prestations de services pour lesquelles il est redevable de la TVA en vertu de l’article 196;

e) tout assujetti qui est établi sur leur territoire respectif et qui effectue, sur le territoire d’un autre État membre, des prestations de services pour lesquelles seul le preneur est redevable de la TVA en vertu de l’article 196.

2. Les États membres peuvent ne pas identifier certains assujettis qui effectuent des opérations à titre occasionnel telles que prévues à l’article 12.

Source : Article 214 de la Directive 2006/112/CE

Pour tous les pays de l’Union Européenne et certains pays tiers.

Pour toutes vos obligations TVA, EMEBI, DES, Intrastat, ESL, et vos demandes de récupération de TVA.