Qu’est-ce que la TVA et quelles sont les spécificités européennes? Les règles sont-elles les mêmes dans tous les pays de l’Union européenne? Comment remplir ses obligations TVA intracommunautaires?

Il est difficile pour les opérateurs étrangers ou pour les non-initiés d’appréhender ces questions, sans connaître les grandes lignes du cadre réglementaire régissant la TVA intracommunautaire. En voici les principaux points.

Les bases de la TVA intracommunautaire

Qu’est-ce que la TVA ?

Inventée en 1954 par l’inspecteur des finances français Maurice Lauré en 1954, la Taxe sur la Valeur Ajoutée (TVA) existe aujourd’hui, sous différentes formes, dans plus de 120 pays à travers le monde.

Selon les pays, elle peut concerner exclusivement la vente aux consommateurs finaux, ou s’appliquer aux différentes phases d’un cycle commercial y compris B2B: achats de matières premières, frais de fonctionnements, production, achat-revente puis vente à un consommateur final notamment. C’est le cas du mécanisme de la TVA intracommunautaire.

Le mécanisme de la TVA s’applique à tous les stades d’un cycle commercial en Europe, qu’il s’agisse de transactions entre sociétés (appelées « personnes assujetties ») ou de ventes aux particuliers et consommateurs finaux ( dites « personnes non assujetties »).

La réglementation TVA intracommunautaire : une harmonisation partielle

- une base de calcul uniforme,

- des taux de TVA minimaux,

- une homogénéisation relative des législations internes.

Les taux de TVA au sein de l’Union européenne

Les taux de TVA, différents d’un Etat membre à l’autre, sont encadrés par :

- un taux « standard » (qui s’applique à la majorité des biens et services),

- des taux « réduits » ou « super-réduits » ou encore à « zéro », qui peuvent s’appliquer selon les Etats à l’alimentation, les médicaments ou la presse par exemple.

> Voir sur notre blog la mise à jour des Taux de TVA au sein de l’Union européenne.

Les Etats membres de l’UE ont une certaine latitude pour déterminer les taux de TVA applicables, mais ne peuvent avoir un taux standard inférieur à 15%, et un taux réduit inférieur à 5% – sauf exceptions.

Ce taux s’applique sur une base Hors TVA (ou « HT ») qui inclut le prix de vente d’un bien ou d’une prestation de service, ainsi que les frais nécessaires à cette vente (frais de transport, par exemple, pour la vente d’un bien).

La règle commune de la TVA intracommunautaire

La règle commune, pour une société établie au sein de l’Union européenne (personne assujettie et redevable de TVA) sur des opérations domestiques (marché interne), est la suivante :

- Achats : la société supporte la TVA sur ses achats réalisés auprès d’autres sociétés. Cette TVA est payée auprès des fournisseurs, mais est déductible pour la société acheteuse.

- Ventes : la société doit taxer ses ventes à destination de sociétés et de particuliers. Cette TVA est facturée aux clients, collectée par la société vendeuse, et doit être reversée aux services fiscaux. Seul le consommateur final / particulier (personne non assujettie) supporte la TVA et il n’a pas le droit de la déduire.

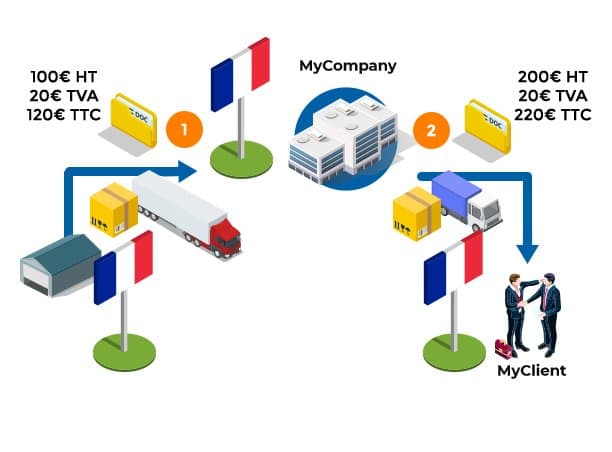

Exemple d’un achat/revente domestique en France:

Prenons l’exemple d’une société française qui achète des marchandises auprès d’un fournisseur (B2B) et revend ces marchandises à un particulier (B2C) :

Achat domestique B2B

Pour un achat de 100€ HT, la société « Mycompany » :

- paie 20€ de TVA auprès de son fournisseur.

Vente domestique B2C

Pour une vente de 200€ HT, le vendeur:- collecte 40€ de TVA auprès de son client.

- TVA collectée 40€ – TVA déductible 20€ = 20€ de TVA à payer auprès de l’administration fiscale.

- supporte 40€ de TVA en qualité de consommateur final.

Les exonérations et remboursements de TVA

Certaines opérations de vente peuvent être exonérées de TVA, comme par exemple :

- les exportations – expédition d’une marchandise d’un Etat de l’Union européenne vers un pays en dehors de l’ l’Union européenne.

- les livraisons intracommunautaires – ventes et expédition d’un bien depuis un Etat de l’Union européenne (UE) vers un autre Etat de l’UE, si le client est une société.

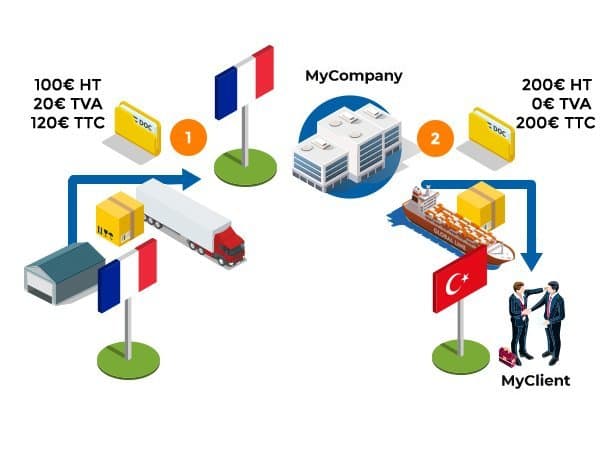

Exemple d’une exportation:

Prenons l’exemple d’une société française qui achète des marchandises auprès d’un fournisseur dans son pays, et les revend à un client final établi hors de l’UE, en Chine.

Achat domestique B2B

Pour un achat de 100€ HT, la société « Mycompany » :

- paie 20€ de TVA.

Exportation :

Pour une vente de 200€ HT, la société « Mycompany » :

- collecte 0€ de TVA sur sa vente.

TVA collectée 0 € – TVA déductible 20 € = 20 € de TVA pour lesquels une demande de remboursement de TVA est transmise à l’administration fiscale.

Autres dispositions

Au-delà de ces principes de base, la réglementation TVA intracommunautaire prévoit un certain nombre de dispositions et cas particuliers qui font que chaque flux peut nécessiter un examen approfondi:

- Dispositions relatives aux types de flux : Importations en franchise de TVA, exonérations de TVA, mécanisme d’autoliquidation (cf ci-dessous)

- Dispositions spécifiques à certains secteurs : plateformes de stockage, BTP, e-commerce, … > voir nos guides secteurs

- Dispositions définies par chaque pays : voir nos guides pays.

La TVA intracommunautaire pour les opérateurs étrangers

Règles générale et cas particuliers

Une société étrangère, non établie dans un Etat membre de l’Union européenne et qui y réalise des opérations imposables est soumise, comme les sociétés européennes, aux mécanismes TVA décrits ci-dessus.

Cas particulier : l’autoliquidation

Le dispositif d’autoliquidation, (« reverse charge » en anglais) permet aux sociétés étrangères, dans certains Etats membres de l’Union européenne, d’éviter de devoir s’identifier à la TVA, déclarer et payer la TVA dans ces Etats : c’est alors leur client final dans cet Etat qui aura la charge de payer la TVA à l’administration fiscale concernée.

Pourquoi est-il important d’assurer votre conformité TVA en Europe?

Il est essentiel pour les entreprises étrangères qui développent leurs activités au sein de l’Union Européenne d’assurer les paiements corrects de la TVA en temps voulu, faute de quoi elles encourent des pénalités financières qui peuvent affecter leur rentabilité, et risquent de pénaliser également leurs partenaires d’affaires européens. Une bonne gestion de leur dispositif TVA leur permettra également de profiter des opportunités de remboursement, d’exonérations ou d’autoliquidation.

Quelles sont vos obligations TVA en tant qu’opérateur étranger au sein de l’Union européenne?

En tant que société étrangère réalisant des opérations imposables au sein de l’Union européenne, vous êtes à priori soumis aux obligations suivantes dans chacun/certains des pays concerné par vos activités :

- immatriculation d’un numéro de TVA

- dépôt de déclarations de TVA et paiement de la TVA auprès de l’organisme collecteur

- déclarations Intrastat et EC Sales List le cas échéant.

Le recours à un représentant fiscal est le moyen le plus sûr et le moins coûteux pour remplir ces obligations.

Pourquoi faire appel à un

représentant fiscal ?

Les entreprises établies en dehors de l’Union européenne qui réalisent des opérations imposables dans des Etats membres de l’Union Européenne ont l’obligation d’y désigner un représentant fiscal, garant du respect des obligations fiscales vis-à-vis des autorités locales. Ce représentant fiscal effectuera toutes les démarches nécessaires à l’obtention de leurs numéros de TVA, et remplira leurs autres obligations déclaratives.

Les entreprises établies au sein de l’Union européenne sont autorisées à effectuer elles-mêmes les démarches nécessaires, mais la plupart préfèrent également mandater un représentant, ici dénommé « mandataire fiscal ». En effet, il sera le mieux armé pour faire face aux différences très importantes entre les Etats membres :

- langues pratiquées par les Administrations

- doctrines (pratique locale)

- démarches pour obtenir un numéro de TVA intracommunautaire

- format et modalités des déclarations de TVA (période, dates de dépôt) – taux de TVA, etc.

Une solution simple, fiable et efficace pour toutes vos obligations TVA dans tous les pays de l’Union européenne et certains pays tiers

Exposez-nous vos opérations, et nous vous aiderons à gérer au mieux vos obligations

Pour tous les pays de l’Union Européenne et certains pays tiers.

Pour toutes vos obligations TVA, EMEBI, DES, Intrastat, ESL, et vos demandes de récupération de TVA.